4,5% r/r - NBP potwierdził wczoraj nasze prognozy październikowej inflacji bazowej. Wczoraj także opublikowane zostały wyniki amerykańskiej sprzedaży detalicznej. Kolejny świetny odczyt - +1,7% m/m - wraz z dobrymi wynikami produkcji przemysłowej (patrz w sekcji newsów) coraz bardziej urealniają scenariusz pierwszej podwyżki stóp procentowych w Stanach w II połowie 2022 roku. Rynek pewnie w najbliższym czasie zagra jeszcze szybsze podwyżki stóp.

Na dziś zaplanowana jest aukcja odkupu obligacji przez NBP. Nie spodziewamy się dużej skali odkupu. Wypowiedzi prezesa NBP sugerują, że program jest w wygaszony/nieistotny z uwagi na małą skalę odkupu, ale de facto trwa (zestawienie wcześniejszych operacji tutaj).

Eurostat opublikuje finalny szacunek październikowej inflacji w strefie euro (oczekiwany jest wzrost HICP do 4,1% r/r z 3,4% r/r w poprzednim miesiącu).

Więcej dziać się będzie po drugiej stronie Oceanu. Opublikowane zostaną dane o rozpoczętych budowach domów (oczekiwany wzrost z 1555 tys. do 1580 tys.) i pozwoleniach na budowę domów (oczekiwany wzrost z 1586 tys. do 1630 tys.). Zapowiedziany jest też szereg wystąpień przedstawicieli Fed.

Inflacja bazowa: nowe szczyty i to jeszcze nie koniec

Inflacja bazowa po wyłączeniu cen żywności i energii wzrosła z 4,2% do 4,5% - zgodnie z naszymi oczekiwaniami. Podniosły się też wszystkie pozostałe wskaźniki inflacji bazowej.

Gdy odejdziemy od wskaźników rocznych i popatrzymy tylko na odsezonowane zmiany miesięczne („rozpędzenie inflacji”), to ukaże się obraz, który dobrze znamy od pewnego czasu: okrojone miary inflacji charakteryzują się imponującymi zmianami z miesiąca na miesiąc. To nie baza, nie przypadek, lecz szereg procesów skumulowanych w jednym momencie (skumulowanie popytu, problemu z dostawami, efekty wtórne zmian cen żywności i energii przy rozgrzanym popycie) sprzyja tak silnym wzrostom. W najbliższym czasie będzie jeszcze gorzej, zanim zrobi się lepiej. Cześć procesów będzie wyglądała koniec końców inaczej niż w poprzednim cyklu.

NBP prognozuje, że po wygaśnięciu bieżących szoków (i przy założeniu stopy referencyjnej na poziomie 0,5%) inflacja bazowa ustabilizuje się w okolicach 3,5%. Generalnie zgadzamy się z oceną, że inflacja bazowa będzie powoli hamować. Widzimy szereg czynników, które mogą hamować i przyspieszać proces opadania. Omówmy je po kolei z zastrzeżeniem, że nie opisujemy mega-trendów lecz efekty, które możemy zobaczyć w przeciągu 2-3 lat, czyli w apogeum cyklu gospodarczego w Polsce i zapewne w gospodarce globalnej.

Wzmożony popyt, niedostateczna podaż. Nie ulega wątpliwości, że obecnie obserwujemy nadal spiętrzenie popytu spowodowane ciągle niezrealizowanymi zakupami (brak niektórych towarów) i zwiększoną siłą nabywczą (programy fiskalne konserwujące rynek pracy i pozwalające na restart z wysoką dynamiką płac). Problemy w transporcie i produkcji dodatkowo rozciągają efekty wzmożonej fali popytu i potęgują efekty cenowe. Uważamy, że w horyzoncie 2-3 lat popyt będzie rósł wolniej niż teraz (cały czas należy zdawać sobie sprawę, że obserwujemy pewną eksplozję, szybki powrót co najmniej do normalności przy łańcuchach dostaw zaprojektowanych do funkcjonowania w mniej turbulentnym otoczeniu) i zaobserwujemy dopasowanie podaży (proces inwestycyjny). W horyzoncie 2-3 lat ceny dóbr będą rosły wolniej niż teraz. Nie mamy pewności czy spadną, ale należy mieć na uwadze, że jest to również całkiem możliwy scenariusz. W przypadku cen usług raczej nie spodziewamy się, aby potencjał do spowolnienia cen był istotny, zwłaszcza w usługach pracochłonnych. W przypadku usług niepracochłonnych (niekonkurencyjnych w użyciu, o niskim koszcie krańcowym dostarczenia do finalnego odbiorcy) jesteśmy otwarci na zaskoczenia cenowe w dół w wyniku postępu technologicznego. Nie mamy jednak pewności, czy to perspektywa na kolejne 2-3 lata, czy na dłuższy okres.

Energia, zmienność pogody. Coraz więcej krajów wchodzi na ścieżkę transformacji energetycznej i przejściową ceną będą wyższe, a nie niższe koszty energii z uwagi na konieczność wykorzystania źródeł konwencjonalnych, w które inwestycje już od pewnego czasu opadały. Nie mamy wątpliwości, że w horyzoncie 2-3 lat towarzyszyć będą nam wyższe koszty energii. Dostosowania tak szybkiego jak obecnie raczej nie zobaczymy, ale nie ma co liczyć na korektę cenową w dół (wolniejsza inflacja cen energii niż teraz, ale nie deflacja). Zmienność pogody wywołana zmianami klimatu będzie naszym zdaniem sprzyjała utrzymaniu szybciej rosnących cen żywności z uwagi na faktyczne zakłócenia podażowe oraz konieczność utrzymania premii za ryzyko produkcji w cenach. Nie oznacza to jednak, że inflacja cen żywności będzie trwale wyższa niż obecnie. Raczej skłanialibyśmy się do stwierdzenia, że trudno będzie powtarzać lata stabilnych cen żywności (takim fenomenem w przypadku Polski był np. 2020 rok – to se ne vrati).

Demografia i rynek pracy. W długim terminie raczej (obniżenie efektywnego popytu, obniżenie naturalnej stopy bezrobocia) jest naszym zdaniem lekko deflacyjna. W średnim terminie zaobserwujemy przede wszystkim pogłębienie presji na rynek pracy i koszty pracy (o tym już pisaliśmy). Umiędzynarodowienie niektórych prac w sektorze usług sprzyjać będzie szybszej konwergencji płacowej. Podkreślmy jednak, że problem dotyczy pewnych enklaw na rynku pracy (ICT). Jednocześnie enklawy te tworzą prawdopodobnie też przyszłą wyrwę w popycie na pracę (automatyzacja). W interesującej nas perspektywie widzimy tu jednak raczej ryzyko wyższej niż niższej inflacji.

Globalizacja. Siła napędowa, która do tej pory sprzyjała utrzymaniu niskich cen dzięki konkurencji niskimi kosztami produkcji, obecnie będzie działała w nieco mniejszym stopniu. Zaobserwujemy na pewno dostosowanie do wyższych cen energii i wyższych kosztów pracy. Od strony kosztowej będzie to proces podbijający ceny. Gdzieś z tyłu głowy mamy jednak bieżący proces inwestycyjny, toczący się jako dostosowanie do obecnie zbyt niskiej podaży, który zwiększy w średnim terminie możliwości produkcyjne. Gdy kurz opadnie, a spiętrzenie popytu zniknie, może pojawić się silna konkurencja cenowa. Będzie to z pewnością czynnik, który co najmniej osłabi efekty kosztowe płynące z cen energii i kosztów pracy.

USA: Sprzedaż nie zatrzymuje się

Sprzedaż detaliczna w USA kolejny miesiąc z rzędu odnotowała wysokie wzrosty. Tym razem dane za październik pokazały +1,7% m/m (poprzednio +0,8% m/m, oczekiwano +1,4% m/m). Podniosła się też sprzedaż bazowa (+1,6% m/m). Amerykańska sprzedaż detaliczna od wielu miesięcy pozostaje powyżej przed-pandemicznego trendu:

Część wzrostów sprzedaży detalicznej można powiązać z cenami (dane nie są korygowane o wskaźniki cen). Październik przyniósł najwyższą inflację od 1990 roku (powodowane m.in. cenami energii), co przełożyło się na wyniki części kategorii. Taką jest np. sprzedaż na stacjach paliw, która wzrosła o 3,9% m/m. To jednak nie jedyne powody dobrego wyniku sprzedaży detalicznej. Wydłuża się okres zakupów przedświątecznych (wskazuje się, że jednym z powodów tak wczesnych zakupów jest chęć poradzenia sobie z wydłużonymi czasami dostaw i uniknięcia opóźnień), co skutkowało wzrostem sprzedaży online o 4% m/m (najlepiej radząca sobie kategoria w październiku). Warto odnotować też wzrosty sprzedaży aut (tu najprawdopodobniej przeważył efekt związany z wyższymi cenami, które powodowane były niedostateczną podażą). Zwyżki sprzedaży rozlały się jednak po niemal każdej kategorii, za wyjątkiem sprzedaży odzieży i gastronomii (gastronomia to jedyna część usługowa uwzględniana w amerykańskiej sprzedaży). Relatywnie słaby wynik gastronomii może być kojarzony z niepełnym powrotem konsumentów do przed-pandemicznych zachowań (przesunięcie wydatków z usług do towarów - nadal proces nie jest zakończony).

Szerszy obraz to sprzedaż detaliczna wspierana przez zestaw czynników. Sprzyja odbijający się rynek pracy (w szczególności szybki wzrost płac), nie przeszkadza sytuacja epidemiczna (nie widać skutków IV fali, bo i sama fala jest mało widoczna), dochodzi do tego relatywnie dobra ogólna sytuacja gospodarstw domowych (podtrzymywana wcześniej programami pomocowymi budującymi oszczędności). Wynik wpisuje się w dobrą ocenę kondycji amerykańskiej gospodarki. Podwyżki stóp procentowych w II połowie przyszłego roku wydają się więc wciąż najbardziej prawdopodobnym scenariuszem. Rynek zagra jednak już całkiem niedługo wcześniejsze daty.

Garść newsów makroekonomicznych

∙ USA: Produkcja przemysłowa w USA w październiku wzrosła o 1,6% m/m Konsensus rynkowy spodziewał się wzrostu o 0,9 % m/m, wobec -1,3% miesiąc wcześniej.

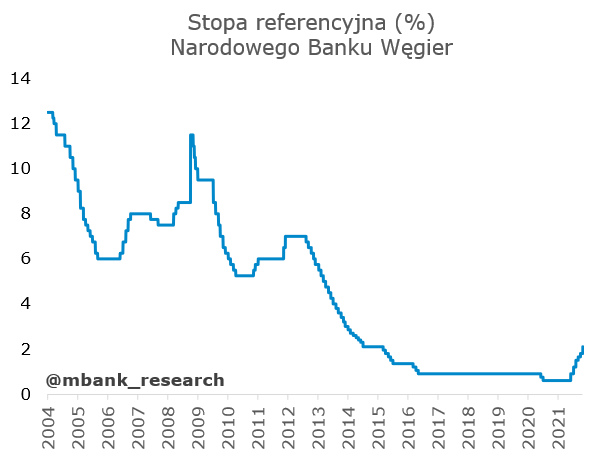

∙ Bank Węgier (NBH): Zgodnie z oczekiwaniami stopa referencyjna została podniesiona do 2,1%. Komunikat sugeruje, że NBH szykuje się na długi (rozciągnięty w czasie, lecz relatywnie łagodny) cykl zacieśnienia polityki pieniężnej, bardziej maraton niż sprint. W najbliższym czasie zapewne wrócą kroki po 15pb. Dodatkowo bank wyraził gotowość do podniesienia 1-tygodniowej stopy depozytowej powyżej stopy referencyjnej, co byłoby wsparciem dla forinta (to może się wydarzyć lada moment). Gdy do tego, dojdzie, to właśnie do tej stopy będą zbiegać stawki na rynku międzybankowym.

∙ Glapiński: "Na razie żadnej tego typu presji na złotego nie widać. Decyzje Rady z października i listopada były zdecydowane i nakierowane na ograniczenie ryzyka utrwalenia się inflacji na podwyższonym poziomie. Analitycy rynkowi oczywiście starają się przewidzieć nasze decyzje. Raz im się to udaje, a raz nie. Ale trudno zakładać, że to oczekiwania rynkowe, a nie decyzje banku centralnego odzwierciedlają odpowiednią skalę dostosowania stóp procentowych". Wywiad dla węgierskiego dziennika ekonomicznego Világgazdaság, cytat za PAPbiznes. Wybrane fragmenty wywiadu po Polsku można znaleźć pod linkiem:

∙ Gatnar: "Musimy się zdecydować na dwie podwyżki po 50 pkt bazowych każda, wtedy w styczniu osiągnęlibyśmy poziom 2,25%, który da szanse, że w ciągu ośmiu kwartałów będziemy mogli wrócić do przedziału odchyleń od celu, czyli 1,5% - 3,5% inflacji". Wywiad dla TOK FM, całość dostępna pod tym linkiem: