Po świetnych danych z przemysłu przyszedł czas na świetne dane o sprzedaży detalicznej. Wzrost o 12,1% r/r w cenach stałych przebił szacunki nasze i konsensusu prognoz. Sprzedaż (realna) dobiła do trendu sprzed pandemii. Hipotez dotyczących zaskoczenia jest sporo, choć większość z nich wskazuje, że wynik jest jednorazowo dobry. Tak czy inaczej sprzedaż kończy rok na solidnych plusach, co poprawia trajektorię konsumpcji na 2022 rok.

Sprzedaż w ujęciu nominalnym urosła o 21,2%. Oznacza to, że ceny sprzedaży detalicznej przyrosły o 9,1%. To szybciej niż inflacja CPI, choć oczywiście ceny detaliczne to tylko część procesów cenowych, która nie obejmuje usług i cen regulowanych administracyjnie. Sprzedaż detaliczna (realnie) jest już w trendzie sprzed pandemii, zaś ta nominalna dawno go przebiła. Można zaryzykować tezę, że przy łagodniejszym tempie wzrostu cen oba wskaźniki byłyby bliżej siebie tzn. sprzedaż realna plasowałaby się wyżej jako emanacja wydatków z wyższego, realnego dochodu rozporządzalnego. Nie mamy jednak do czynienia z taką sytuacją i konsumenci muszą się dostosować (o tym niżej).

Przegląd trendów (inaczej)

Postanowiliśmy przyjrzeć się sprzedaży detalicznej w nieco innym ujęciu. Otóż przygotowaliśmy (na podstawie odpowiednich wag nominalnych) agregaty sprzedaży dóbr trwałych, półtrwałych i nietrwałych. Nie jest to podział kompletny, bo nie jesteśmy w stanie jednoznacznie wpasować kategorii "pozostałe" oraz sprzedaż w niewyspecjalizowanych sklepach (zresztą i tak przestała być publikowana). Wyniki dla danych realnych i odsezonowanych wyglądają następująco.

Dobra trwałe: Samochody, motocykle i części + meble, rtv, agd; Dobra półtrwałe: odzież i obuwie + prasa i książki; Dobra nietrwałe: żywność + paliwa + farmaceutyki

Dobrom nietrwałym dużo brakuje jeszcze do trendów sprzed pandemii. Dobra trwałe, osiągnąwszy trend, oddalają się od niego. Dobra półtrwałe dobiły do trendu w tym roku, ale teraz poruszają się w trendzie bocznym. Odległość od trendu jest jednak mała. Z czego to wynika?

W przypadku dóbr trwałych doskonale radzą sobie meble, RTV i AGD. Obejrzenie trendów w tej kategorii skłania nas do rewizji wcześniejszych stwierdzeń, że być może sprzedaż części dóbr trwałych jest wybujała. Ona może być dość spójna z cyklem (boom zaczął się w 2018 roku), niskimi stopami procentowymi oraz boomem mieszkaniowym. Dużo gorzej wygląda sytuacja w przypadku sprzedaży samochodów. Ta kategoria to oczywisty kandydat do podbicia sprzedaży detalicznej po rozwiązaniu problemów podażowych.

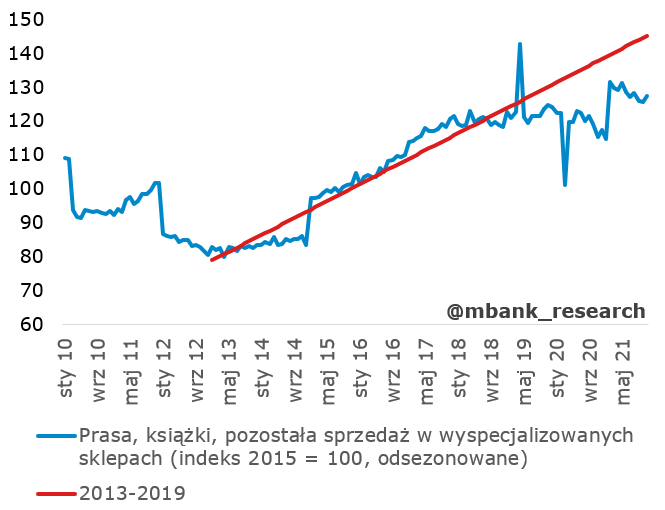

Dobra półtrwałe to zbitek książek i prasy, która jest w trendzie horyzontalnym już od okresu przed pandemią oraz odzieży, która obecnie rośnie w trendzie sprzed pandemii. Nie widać tu już żadnych prób wybicia, więc można domniemywać, że dostosowania po-pandemiczne zostały zakończone i teraz rządzić będą procesy ekonomiczne.

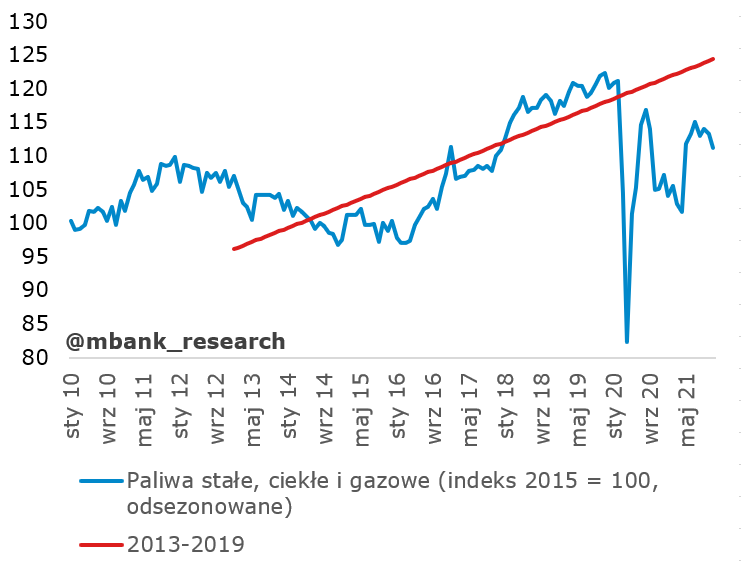

Dobra nietrwałe to była dla nas spora niespodzianka. Niespodzianka przede wszystkim w przypadku sprzedaży paliw (detalicznej). Spodziewaliśmy się tutaj dużo lepszych wyników, choć należy też otwarcie przyznać, że nie jest to kategoria, która wykazuje jakikolwiek deterministyczny trend (raczej stochastyczny). Tak czy inaczej, w ujęciu realnym sprzedaż paliw ma dużo do nadrobienia - nie mamy pewności, czy to w ogóle możliwe, czy raczej podążymy drogą zmniejszonej emisyjności. Niespodzianka to również sprzedaż żywności. Płynie ona jednak głównie stąd, że ta kategoria od wielu lat nie wykazuje trendu. Być może mamy już do czynienia z wysyceniem sprzedażą lub realizuje się ona w innym trendzie w hipermarketach (jako część sprzedaży niewyspecjalizowanej). Farmaceutyki też są ciekawe - obserwujemy tu z kolei wyraźnie przyspieszony trend. Jest to pewnie nie do utrzymania w warunkach post-pandemicznych. Pytanie tylko, kiedy one nastąpią.

Na koniec wrzucamy jeszcze kategorię "pozostałe", czyli kategorię, w której wymieszane są wszelkie rodzaje dóbr. Jest ona dość cykliczna i nie przejawia żadnego deterministycznego trendu. Obecnie działa na korzyść całego wyniku sprzedaży a trajektoria jest bardzo stroma.

Dlaczego nagle sprzedaż przyspieszyła (hipotezy)?

Kompozycja sprzedaży pozwala nam jedynie stwierdzić, które kategorie wydatków znajdują się w trendach sprzed pandemii, a które nie. Wskazuje naszym zdaniem, gdzie jest potencjał jeszcze do nadrabiania (a które kategorie mogą być wybujałe), ale nie pokaże kierunku całej sprzedaży. To cenne źródło potencjalnych korekt, ale sam kierunek zostanie wyznaczony przez czynniki makro. Od pewnego czasu argumentujemy, że stają się one coraz bardziej niekorzystne dla konsumpcji poprzez: znaczące wyhamowanie tempa wzrostu dochodów rozporządzalnych, wyższe stopy procentowe, ogólnie słabszy optymizm konsumentów (choć to zależy też od ankiety). A tu nagle wyskakuje nam niespodzianka, która znacząco odbiega od prognoz. Jak to pogodzić?

Zwykle nie przejmowalibyśmy się nadmiernie takim zaskoczeniem, bo sprzedaż jest jednak kategorią, która potrafi solidnie zaskoczyć. Co ciekawe jednak, sprzedaż była wyższa niż wszelkie aproksymaty tej sprzedaży oparte na danych kartowych (i to nie tylko nasze, ale i innych zespołów). I to jest jednak niespodzianka, bo ostatnio dość dobrze się sprawdzały.

Już w poprzednim miesiącu argumentowaliśmy (patrz tutaj), że krótkoterminowe perspektywy sprzedaży są bardzo dobre. Okres świąteczny sprzyja mniej racjonalnym wydatkom i w tym czasie ceny mogą mieć mniejsze znaczenie (innymi słowy, konsument zniesie więcej). I to jest pierwsza hipoteza, dlaczego sprzedaż mogłaby być lepsza od oczekiwań. Efekt potęgować mogło poczucie, że poprzednie święta zostały "popsute" przez epidemię. Związana z nią jest druga. Otóż wspominaliśmy, że sprzedaż była istotnie lepsza niż dane z kart. Być może wreszcie doczekaliśmy się większej skali zakupów gotówkowych. Trzecia hipoteza również łączy się z cenami i jest związana ze zjawiskiem kupowania na zapas lub kupowania wcześniej na silnie rosnącej trajektorii cenowej (również o niej pisaliśmy). Hipotezę tę wzmacniały naszym zdaniem doniesienia, że wydatki świąteczne (prezenty) należy planować z wyprzedzeniem, aby zdążyły dojechać w świecie zdominowanym przez zakłócenia w łańcuchach dostaw. Niestety hipotezy te może najlepiej zweryfikować czas i dane grudniowe. Jeśli jednak są prawdziwe, grudniowe wyniki sprzedaży mogą być już gorsze, a zakupy "urwą" się na początku przyszłego roku. Weryfikację komplikować będą jednak zmiany podatkowe, które impuls dobrej sprzedaży (i konsumpcji) mogą przeciągnąć na pierwszą połowę roku. Tym samym o ile byliśmy skłonni rewidować dynamiki konsumpcji po decyzjach URE, w tym momencie bardziej prawdopodobny wydaje nam się powrót do wcześniejszego scenariusza, w którym konsumpcja rośnie jednak szybciej niż 4% w 2022 roku. Duża w tym rola świetnej końcówki roku.